- Lucid Motors, un fabricante de vehículos eléctricos de lujo, es conocido por sus modelos innovadores como el Lucid Air y el próximo SUV Lucid Gravity.

- A pesar de que las ganancias recientes superaron las expectativas, la compañía enfrenta desafíos financieros, incluidos pérdidas significativas y preocupaciones sobre el flujo de caja.

- El Lucid Air ofrece un rendimiento y una autonomía competitivos con modelos que tienen precios desde $69,900 hasta $249,000, mientras que el SUV Gravity tendrá un precio de $94,900.

- La salida del CEO Peter Rawlinson ha creado especulación e incertidumbre sobre la dirección futura de la compañía.

- A pesar de tener $6.1 mil millones en liquidez, Lucid ha acumulado $8.5 mil millones en pérdidas en los últimos tres años.

- Las dinámicas del amplio mercado de vehículos eléctricos, incluida la competencia y los cambios legislativos, presentan desafíos adicionales para Lucid.

- Se aconseja a los posibles inversores que sean cautelosos y que monitoreen el rendimiento de entregas de Lucid, la gestión de costos y la recepción en el mercado del SUV Gravity.

En el paisaje hipnotizante de la revolución de los vehículos eléctricos (EV), Lucid Motors se erige como un faro de innovación y ambición. Sin embargo, bajo su lujosa fachada se encuentra una tormenta turbulenta de incertidumbre financiera. ¿Puede este pionero de EV premium transformar su destreza tecnológica en rentabilidad sostenida?

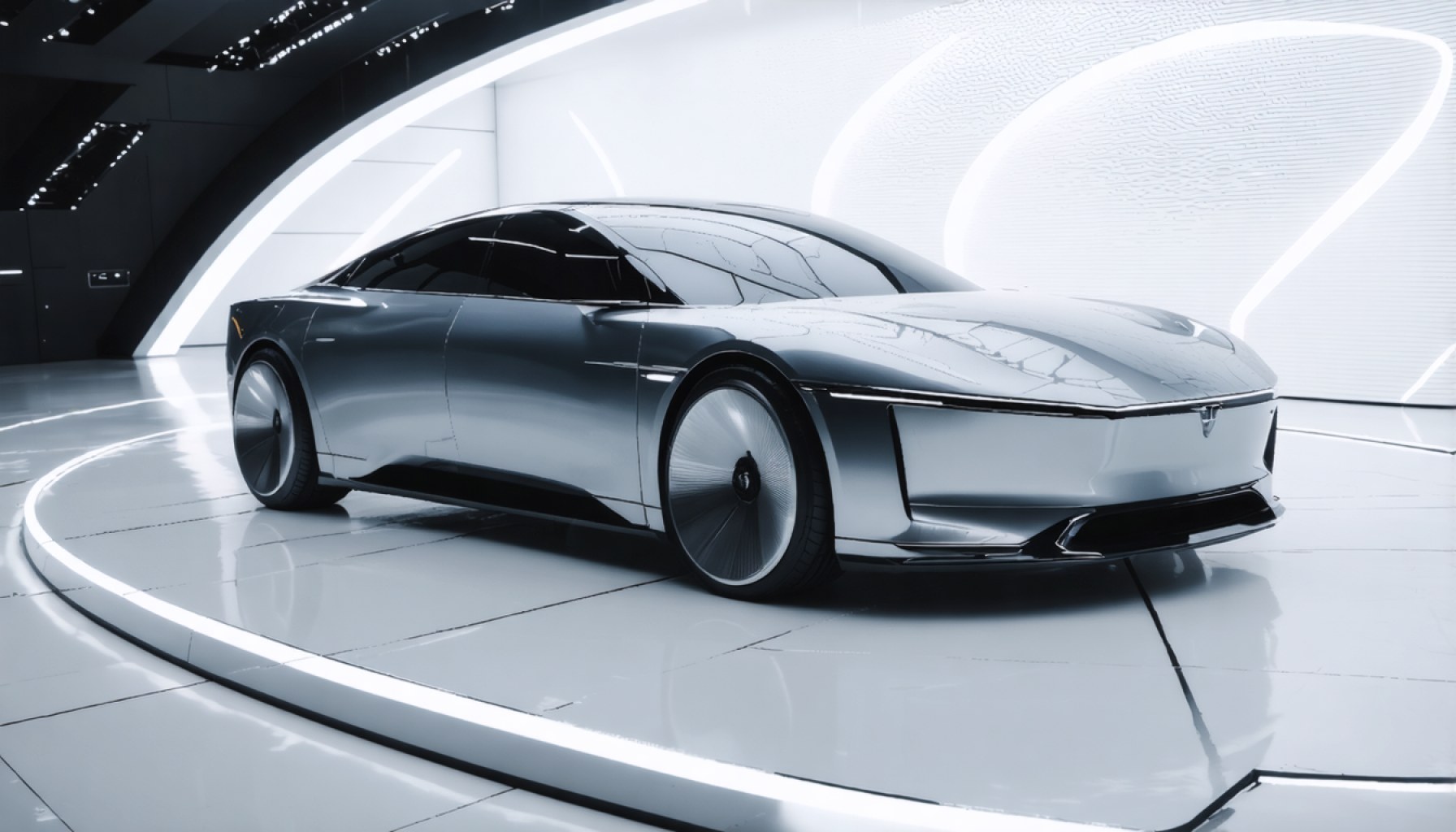

Nacido en California, Lucid Motors ha encontrado un nicho en el mercado de EV de alta gama con sus modelos que llaman la atención y tecnología de vanguardia. El Lucid Air, un testimonio de la excelencia en ingeniería, impresiona con un modelo base económico que ofrece 430 caballos de fuerza y una autonomía de 420 millas por carga, todo a un precio inicial de $69,900. A medida que se escala la escalera del lujo, los modelos de alto rendimiento Grand Touring y Sapphire esperan, aunque exigen etiquetas de precio elevadas de $110,900 y $249,000, respectivamente.

En medio de la promesa de estos carros eléctricos, la narrativa financiera de Lucid es menos glamorosa. Aunque las ganancias recientes superaron las expectativas, con $234.5 millones en ingresos—una cifra que superó las estimaciones de los analistas—las pérdidas del cuarto trimestre de la compañía, aunque más pequeñas de lo previsto, aún marcaron una caída de $0.22 en las ganancias por acción. Su aumento del 71% en las entregas de vehículos durante el año demostró un progreso operativo. Sin embargo, la marca enfrenta un camino desalentador hacia la rentabilidad mientras lidia con gastos crecientes y la necesidad de un flujo de caja sustancial.

El Lucid Gravity, un SUV muy esperado, encapsula las ambiciones de la marca. Con una autonomía de 450 millas y capacidades de carga rápida, está preparado para revolucionar el panorama de los SUV. Con un precio premium de $94,900, el éxito o fracaso del Gravity podría determinar muy bien la trayectoria de Lucid. Los analistas expresan preocupaciones de que el formidable precio del SUV podría limitar su penetración en el mercado, proyectando sombras sobre las perspectivas de crecimiento de Lucid.

En un giro reciente de los acontecimientos, la salida del CEO Peter Rawlinson ha generado más especulación entre los observadores del mercado. Mientras el CEO interino Marc Winterhoff toma el timón, los expertos de la industria sugieren que la transición podría frenar el impulso del producto y disminuir la demanda. Con tales cambios de liderazgo, la anticipación pesa sobre cómo Lucid navegará estas aguas turbulentas.

El apetito de Lucid por respaldo financiero es igualmente monumental. Habiendo recibido ya un salvavidas del Fondo de Inversión Pública de Arabia Saudita y accedido a los mercados de capital, enfrenta una situación de efectivo precaria. A pesar de disfrutar de $6.1 mil millones en liquidez, el espectro de pérdidas pasadas—que ascienden a $8.5 mil millones en tres años—se cierne, un recordatorio contundente de los desafíos por delante. El precio de las acciones, que alguna vez se disparó, ahora languidece un 96% por debajo de su pico, reflejando tanto el escepticismo de los inversores como la urgencia de lograr estabilidad financiera.

El vórtice de incertidumbre se intensifica por las dinámicas más amplias de la industria de EV. Rivales como Tesla y Rivian aumentan la presión competitiva, mientras que las corrientes políticas y los cambios en las políticas sobre incentivos para EV añaden capas de complejidad. El espectro de cambios legislativos, como las modificaciones al lucrativo crédito fiscal de $7,500 para EV, solo agrava estos desafíos.

A medida que el paisaje de EV de EE. UU. está a punto de florecer—PwC pronostica un salto de 27 millones de vehículos para 2030 a la impresionante cifra de 92 millones para 2040—el camino de Lucid está plagado de oportunidades y obstáculos. Aunque su tecnología captura la imaginación, traducir esto en ganancias tangibles sigue siendo un desafío sisifiano. La marca debe asegurar una posición sólida en su nicho de mercado premium y aprovechar sus avances tecnológicos para atraer a compradores exigentes.

Conclusión: Para los posibles inversores, el tentador futuro de Lucid está matizado por un presente sobrio. Las entregas, el control de costos y el rendimiento en el mercado del Gravity serán críticos. Hasta que la compañía pueda unir efectivamente su espíritu innovador con la sostenibilidad económica, la elección sabia podría ser observar y esperar.

Lucid Motors: Navegando la Revolución de los EV en Medio de la Turbulencia Financiera

El Viaje de Lucid Motors: Diseccionando las Dualidades del Éxito y la Tensión

A medida que Lucid Motors avanza en el ámbito de los vehículos eléctricos (EV), emerge como un pionero y un protagonista que enfrenta importantes pruebas financieras. Conocido por sus vehículos lujosos y técnicamente avanzados, Lucid se destaca con modelos como el Lucid Air, que fusiona ingeniería con elegancia. Pero a pesar de sus innovaciones tecnológicas, los desafíos de transformar esto en rentabilidad sostenida siguen siendo una narrativa apremiante.

Características Clave y Comparaciones

Especificaciones del Lucid Air y Ventaja Competitiva:

– Modelo Base: 430 caballos de fuerza, 420 millas por carga, comenzando en $69,900.

– Modelos de Alta Gama: Grand Touring a $110,900 y Sapphire a $249,000, ofreciendo rendimiento y características premium.

Comparación con Rivales:

– Tesla Model S: Ofrece hasta 375 millas con una sola carga con un enfoque en características de conducción autónoma.

– Rivian R1S: Presume de capacidades todoterreno y características de diseño únicas dirigidas a entusiastas de la aventura.

Lucid Gravity: El SUV Anticipado Que Podría Cambiar Paradigmas

El próximo SUV Lucid Gravity se destaca por su proyectada autonomía de 450 millas y capacidades de carga rápida. Con un precio de $94,900, su éxito podría influir significativamente en el futuro de Lucid. Sin embargo, los posibles desafíos del mercado incluyen su alto precio, que podría afectar la adopción más amplia en comparación con opciones más asequibles en el mercado.

Perspectivas Financieras y Desafíos

A pesar de un notable ingreso reciente de $234.5 millones, Lucid enfrenta formidables obstáculos financieros:

– Margen de Pérdida: Una caída de $0.22 en las ganancias por acción destaca las luchas continuas con la rentabilidad.

– Pérdidas Históricas: Con un déficit de $8.5 mil millones en los últimos tres años, el panorama financiero contribuye al escepticismo de los inversores.

– Rendimiento de las Acciones: Una drástica disminución del valor de las acciones del 96% señala una confianza del mercado vacilante.

Pronósticos del Mercado y Tendencias de la Industria

Con el mercado de EV preparado para un crecimiento exponencial—predicho para alcanzar los 92 millones de vehículos para 2040 según PwC—existen oportunidades abundantes, pero también riesgos. Lucid debe navegar a través de:

– Cambios en Incentivos para EV: Cambios en políticas como el crédito fiscal de $7,500 para EV podrían remodelar las dinámicas del mercado.

– Paisaje Competitivo: Con Tesla y Rivian liderando innovaciones y captura de mercado, la presión competitiva aumenta sustancialmente.

Liderazgo y Cambios Estratégicos

La inesperada salida del CEO Peter Rawlinson y los cambios de liderazgo subsiguientes con Marc Winterhoff pueden influir en el impulso estratégico de Lucid. Las transiciones de liderazgo a menudo traen incertidumbre que puede afectar la consistencia operativa y la ejecución estratégica.

Recomendaciones Accionables para Potenciales Inversores

Dada la situación actual, los posibles inversores deberían considerar un enfoque cauteloso:

– Monitorear Entregas: Aumentar los volúmenes de entrega de vehículos puede indicar éxito operativo.

– Evaluar Controles de Costos: La estabilidad financiera depende en gran medida de una gestión eficiente de los gastos.

– Evaluar el Rendimiento del Mercado: La recepción del Lucid Gravity en el segmento de SUV podría significar tendencias futuras para la marca.

Conclusión

El viaje de Lucid Motors a través del ámbito de los EV es emblemático de los desafíos más amplios enfrentados por los jugadores innovadores en un mercado que evoluciona rápidamente. A medida que Lucid navega sus pruebas fiscales, permanecen oportunidades de crecimiento, condicionadas a la explotación estratégica de su tecnología premium y la ejecución de estrategias financieras sólidas.

Para más información sobre el mundo en rápida evolución de los vehículos eléctricos, explora Lucid Motors.